仮想通貨での「推し活」は新しい文化として広がりつつありますが、そこには税務処理という現実的な課題も伴います。本記事では、ファンとアーティスト双方の立場から、仮想通貨を用いた投げ銭やNFT購入の税務基礎を整理しました。

仮想通貨での投げ銭は「寄付」や「投げ銭」として扱われる

まず押さえておきたいのは、仮想通貨を使ってアイドルやアーティストに送金する行為は、一般的に「寄付」または「投げ銭」として扱われるという点です。

これは現金や銀行振込での投げ銭と大きな違いはありませんが、仮想通貨特有の価格変動リスクが加わります。

投げ銭の対象にNFT購入も含まれる

近年は推し活の一環として、NFTを購入してアーティストを支援するケースも増えています。これも本質的には「対価性のある寄付」として扱われることが多く、税務上の処理が必要です。

ファン側の税務処理:雑所得として申告が必要

ファンが仮想通貨で支払いを行うときは、取得時の価格と支払時の価格の差額が利益または損失として発生します。この差額は「雑所得」として取り扱われます。

確定申告が必要になるケース

給与所得者の場合、副収入としての雑所得が年間20万円を超えると確定申告が必要です。ただし、20万円以下であっても、ふるさと納税や医療費控除を行う場合は申告が必要になることがあります。

必要経費として計上できるもの

仮想通貨送金にかかるネットワーク手数料(いわゆるガス代)や、投げ銭プラットフォーム利用料は必要経費として控除可能です。領収証や送金履歴の記録は必ず保管しておきましょう。

具体例:ファンが5万円を仮想通貨で投げ銭した場合の税務処理

たとえば、ファンがビットコインを用いてアイドルに5万円分の投げ銭を行ったケースを考えてみましょう。

取得価格と支払時の価格差の計算

もし購入時に1BTC=500万円で0.01BTC(5万円相当)を購入し、その後1BTC=550万円の時点で0.01BTCを投げ銭として送金した場合、差額5,000円が雑所得として発生します。

つまり「購入時の価値」ではなく「支払時点の時価」で評価されるため、価格変動がそのまま課税対象になります。

確定申告時の取り扱い

この差額を含めた年間の雑所得が20万円を超える場合、確定申告が必要です。少額でも他の雑所得と合算されるため、正確な記録が求められます。

アーティスト・事務所側の税務処理

受け取った側も税務処理が必要です。アイドル個人が受け取った場合は、受領時の時価で雑所得または事業所得として計上します。

法人の場合の処理

事務所が法人として受け取る場合、受領時のレートで売上として計上し、期末には保有する仮想通貨の評価も行います。この評価益も法人税の課税対象となります。

NFTによる推し活の具体事例と税務

近年は「推し活NFT」という形で、ファンがアーティストを支援するケースが増えています。例としては:

- ライブ会場限定のデジタルチケット型NFT

- ファン限定のバーチャル握手会参加権付きNFT

- オリジナルデジタルアートやサイン入り画像データ

これらも基本的には「購入」として扱われ、支払時の時価評価による雑所得の認識が必要です。

著作権使用料との違い

こうしたNFTは原則として「著作権使用料」には該当せず、源泉徴収は不要です。ただし契約内容によっては異なる判断がされることもあるため、国税庁FAQを確認しておくと安心です。

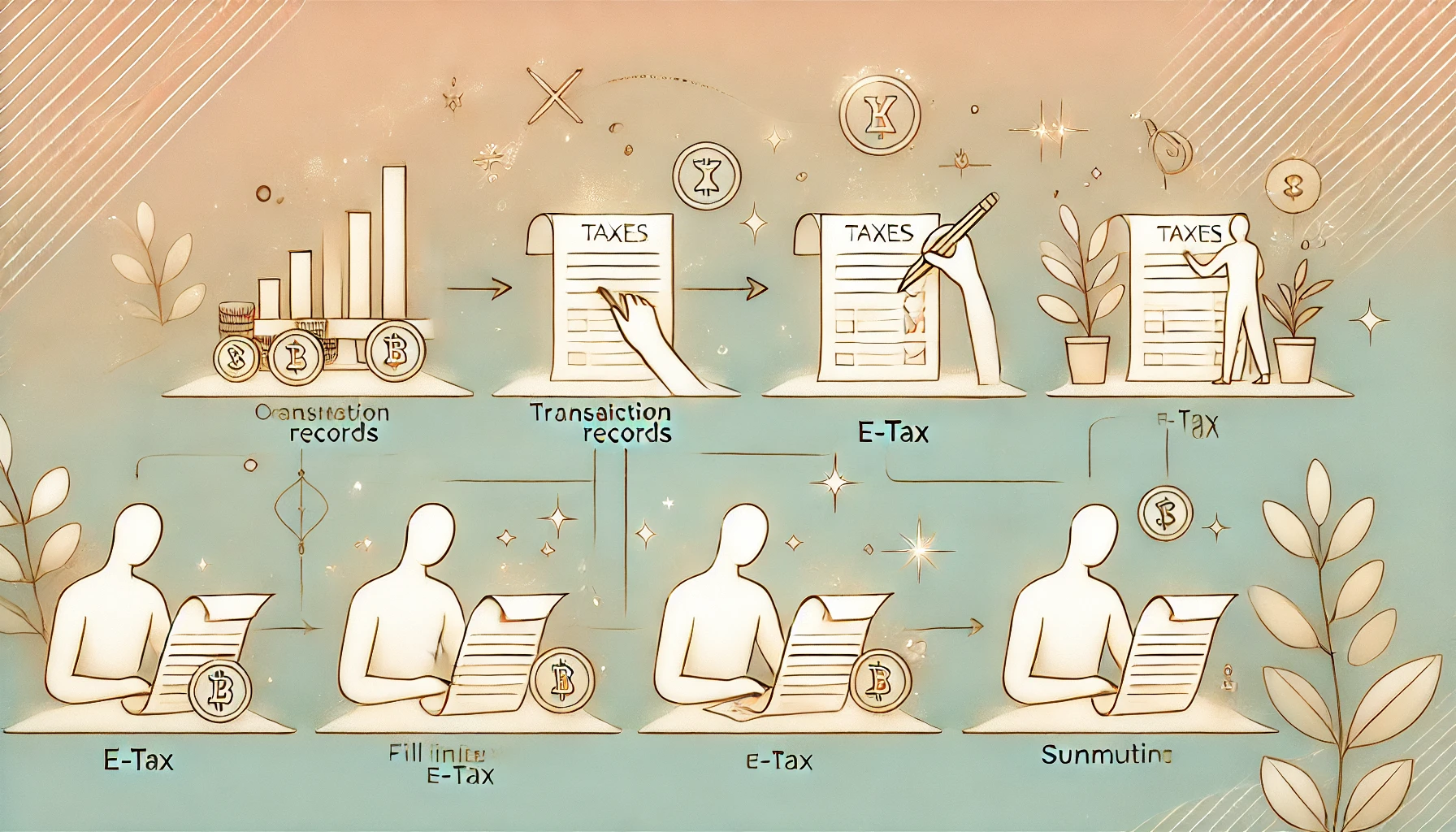

確定申告の具体的な手順

仮想通貨での投げ銭やNFT購入による所得が発生した場合、確定申告は以下の手順で行います。

1. 年間取引報告書の入手

まず、利用した取引所(例:Coincheck、bitFlyer、BINANCEなど)から年間取引報告書を取得します。これは年間の売買や送金履歴をまとめた重要な資料です。

2. 「暗号資産の計算書」を作成

国税庁の公式サイトからダウンロードできる「暗号資産の計算書」に、取得価格・数量・支払時の価格を記入して所得金額を算出します。

このとき、複数回に分けて購入した仮想通貨を使っている場合は「移動平均法」または「総平均法」で取得価額を計算する必要があります。

3. 必要経費の計上

ネットワーク手数料やプラットフォーム利用料は必要経費として差し引き可能です。領収書や利用明細は必ず保管しましょう。

4. 確定申告書への転記

算出した所得を申告書に転記します。e-Taxでの電子申告も可能です。所得の種類は「雑所得」として区分します。

5. 税金の納付

申告後、所得税を納付します。納付期限は3月15日(休日の場合は翌平日)までです。

よくある誤解と注意点

仮想通貨の投げ銭やNFT購入で発生する所得について、「少額だから申告不要」と思い込む方が多いですが、これは大きな誤解です。

20万円以下でも申告が必要なケース

給与所得者の場合、副収入が20万円以下なら所得税の確定申告は不要ですが、住民税の申告は必要です。また、ふるさと納税や医療費控除などを併用する場合は、20万円以下でも確定申告が必要になることがあります。

匿名性に頼る危険

「ウォレット間送金ならバレない」という誤解もありますが、取引所やブロックチェーン解析による調査が進んでいるため、申告漏れはリスクが非常に高いです。

アーティスト・事務所側の詳細な課税処理

仮想通貨で投げ銭を受け取ったアーティストや事務所も、正しい税務処理が必要です。

個人アーティストの場合

個人で活動しているアーティストは、受け取った仮想通貨を受領時点の時価で雑所得または事業所得として計上します。副業的な活動であれば雑所得、本業として活動している場合は事業所得に分類されます。

また、仮想通貨を受領後に値上がりした場合、その後換金したタイミングでも譲渡益が課税対象になります。

法人の場合の取り扱い

事務所など法人で受け取る場合は、受領時点の時価で売上計上し、期末には保有する仮想通貨を評価替えします。評価益も法人税の課税対象となるため、経理担当者が仮想通貨の評価方法を正確に把握しておく必要があります。

税率とペナルティ

仮想通貨取引で得た所得には、累進課税が適用されます。

所得税率の目安

所得税率は5%〜45%、住民税10%を加えると最大55%に達します。特に高額の投げ銭やNFT売買を受け取った場合は税負担が大きくなるため、早めの資金計画が必要です。

無申告によるリスク

申告を怠った場合、無申告加算税(最大20%)や延滞税が課される可能性があります。意図的な申告漏れは重加算税の対象となることもあり、リスクが非常に高いです。

NFTの複雑な取り扱い:権利付与型NFT

推し活NFTの中には、画像データの提供に加えて、ライブチケットの優先権やイベント参加権などの付帯サービスがついているものがあります。

こうした権利付与型NFTは、単なるデジタルデータ購入とは異なり、役務提供の対価として課税対象になる場合があります。契約内容によって税務上の取り扱いが変わるため、個別に確認が必要です。

海外発行のNFTの場合

海外のプラットフォームで購入したNFTは、日本国内の消費税の対象外ですが、将来的な制度改正の動向にも注意が必要です。国際取引のため、レート管理や利用規約の確認も欠かせません。

記録管理の重要性:レート・取引履歴・ウォレット管理

仮想通貨を用いた投げ銭やNFT購入・受領では、記録管理が非常に重要です。

レートの記録

国税庁は「受領・支払時点の時価」で評価することを求めています。CoinMarketCapや取引所の価格データを活用し、送金・受領の日時とレートを正確に記録しておきましょう。

取引履歴の保存

取引所の取引履歴はもちろん、ウォレットアドレス間での直接送金も記録が必要です。スクリーンショットやエクスポートデータで証跡を残しておくと、後からの確認が容易になります。

ウォレット管理

ハードウェアウォレットや複数アカウントで管理している場合、どのウォレットからどの送金を行ったかを整理しておくことで、税務調査にも対応しやすくなります。

専門家への相談のすすめ

仮想通貨取引の税務は複雑化しており、NFTや投げ銭のような新しい取引は税務当局の見解が追いついていない部分もあります。

少額であっても、複数の取引や複雑な取引を行っている方は、税理士や専門家への相談を検討すると安心です。

まとめ:推し活でも税務は避けられない

仮想通貨での投げ銭やNFT購入は、ファンとアーティストの新しいつながり方を生み出しました。しかし、その裏側では税務処理が不可欠です。

- ファンは支払時点の時価で雑所得が発生し、20万円超なら確定申告が必要

- アーティスト・事務所は受領時点の時価で所得計上が必要

- 権利付与型NFTなどは課税対象が広がる可能性がある

レート管理・記録保管・経費計上を丁寧に行い、必要に応じて専門家に相談しましょう。

推し活をより安心して楽しむためにも、税務知識を身につけて適切な対応を心がけたいですね。