たとえば、ある日あなたが持っているお金の価値が、国の情勢や銀行の都合で大きく揺らいだとしたら──。 そんなとき、「誰にも止められず、偏らず、使える通貨」があったらどうでしょうか?

その発想を実現しようとしているのが、MakerDAOです。 そして彼らが生み出したのが、暗号資産でありながら、1ドルにほぼ等しい価値を持ち続ける通貨「Dai」です。

MakerDAOとは?DaiとMKRが生み出す“偏りのない通貨”

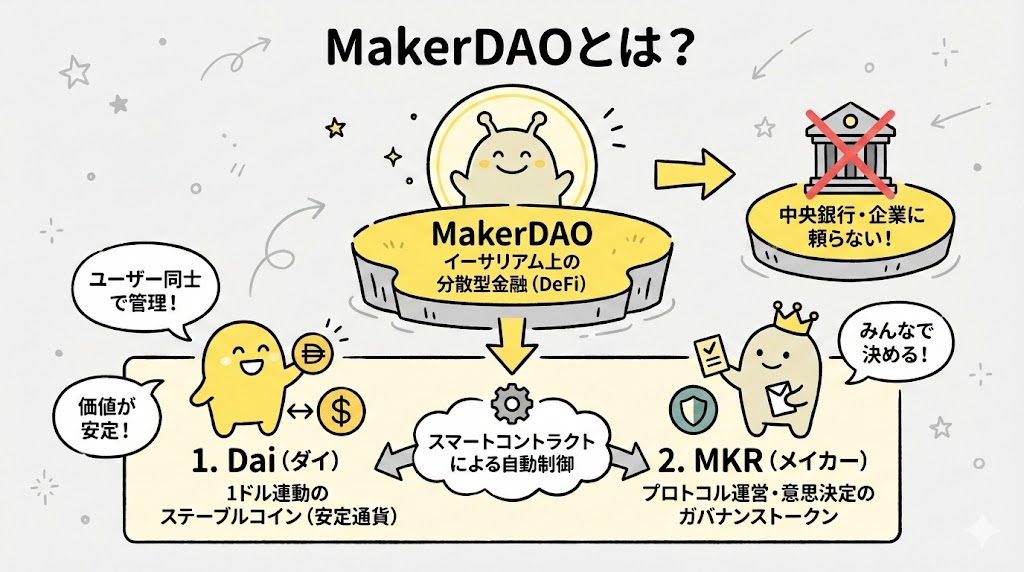

MakerDAOとは?

MakerDAO(メーカーダオ)は、イーサリアム上に構築された分散型金融(DeFi)プロジェクトです。 最大の特徴は、中央銀行や企業に頼ることなく、ユーザー同士の力で安定通貨を発行・管理している点です。

この仕組みを支えるのが、スマートコントラクトによる自動制御と、2種類のトークン:

- Dai:1ドルに連動するステーブルコイン(安定通貨)

- MKR:プロトコルの運営・意思決定に使われるガバナンストークン

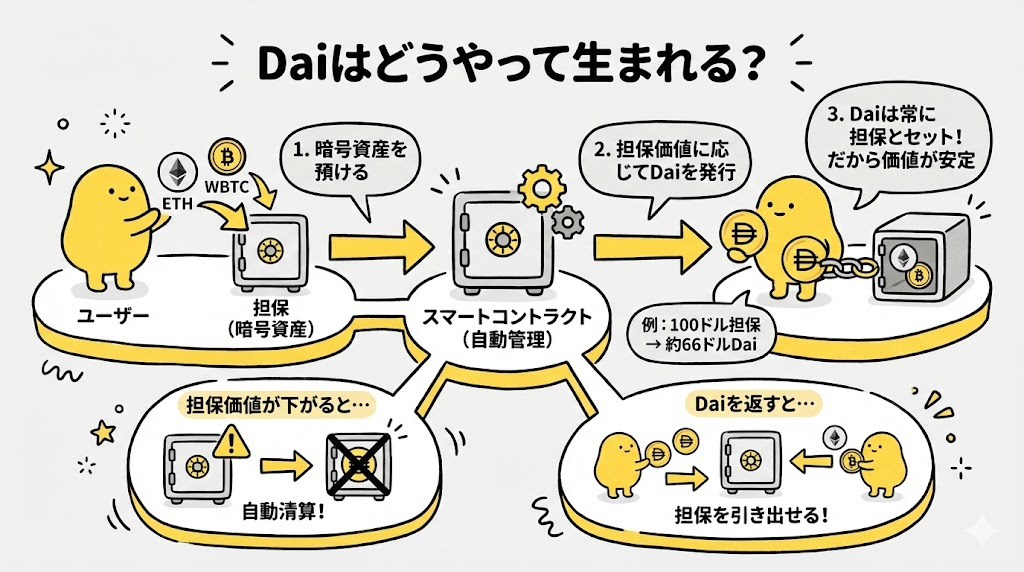

Daiはどうやって生まれる?

Daiは、ただ誰かが発行している通貨ではありません。 ユーザー自身が、自分の持つETHやWBTCなどの暗号資産を「担保」として預け、その担保価値に応じてDaiを発行する仕組みです。

具体的には:

- たとえば100ドル相当のETHを預ける

- そのうち約66ドル分のDaiを発行できる

- 担保が減れば自動清算、増えればDaiを返して担保を引き出せる

つまりDaiは、常に価値ある担保とセットで存在しているため、価格が暴落しにくく、信頼性が高いというわけです。

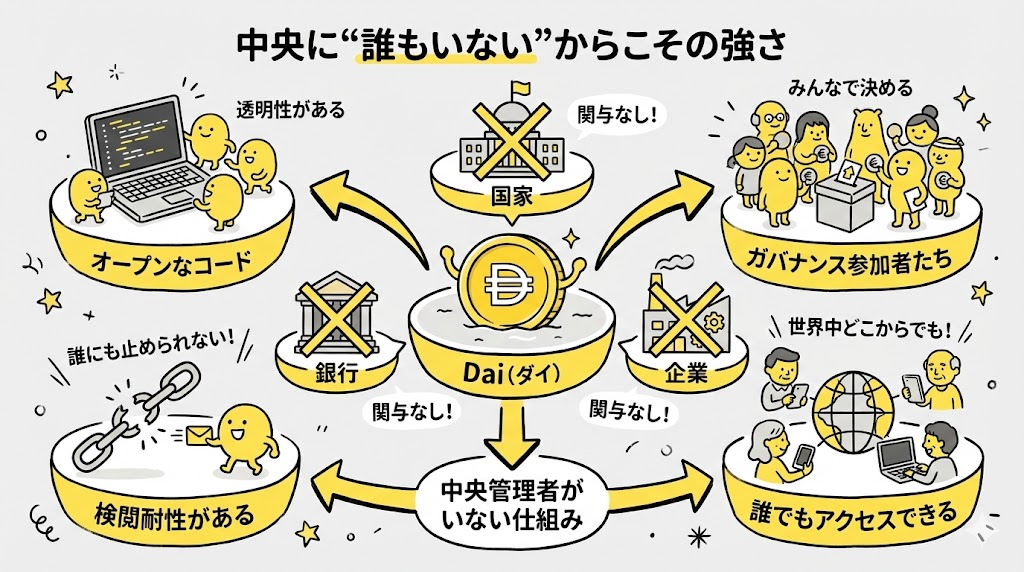

中央に“誰もいない”からこその強さ

Daiには、国家も銀行も企業も関与していません。 あるのは、オープンなコードと、それを支えるガバナンス参加者たちです。

この「中央管理者がいない」仕組みがあるからこそ、Daiは検閲耐性があり、誰でもアクセスできる通貨になっています。

なぜ今、MakerDAOなのか?

2024年から2025年にかけて、世界中で「ステーブルコイン規制」の議論が活発化しています。 その中でMakerDAOは、既に以下のような“生き残り戦略”を打ち出しています:

- 収益性のあるRWA(現実資産)運用

- Daiペッグ解除も視野に入れたEndgame計画

- サブDAOによる分散型組織の再設計

つまり、単なる「ステーブルコイン」ではなく、自律的に生き残っていくための通貨経済圏になりつつあるのが、今のMakerDAOです。

MKRの役割とは?“投票できる株主”のような存在

Daiを安定させる裏で、MKRが動いている

Daiが安定している背景には、もう一つのトークン「MKR」の存在があります。 MKRは、MakerDAOの心臓部を動かすための意思決定トークンです。

何が決められる?MKRのガバナンス権

MKRを持っている人は、「投票」に参加することができます。 たとえば:

- どんな通貨を担保として受け入れるか?

- 借入金利を何%に設定するか?

- Daiの利息(DSR)を何%にするか?

これはまさに、中央銀行の政策決定に参加しているような感覚です。

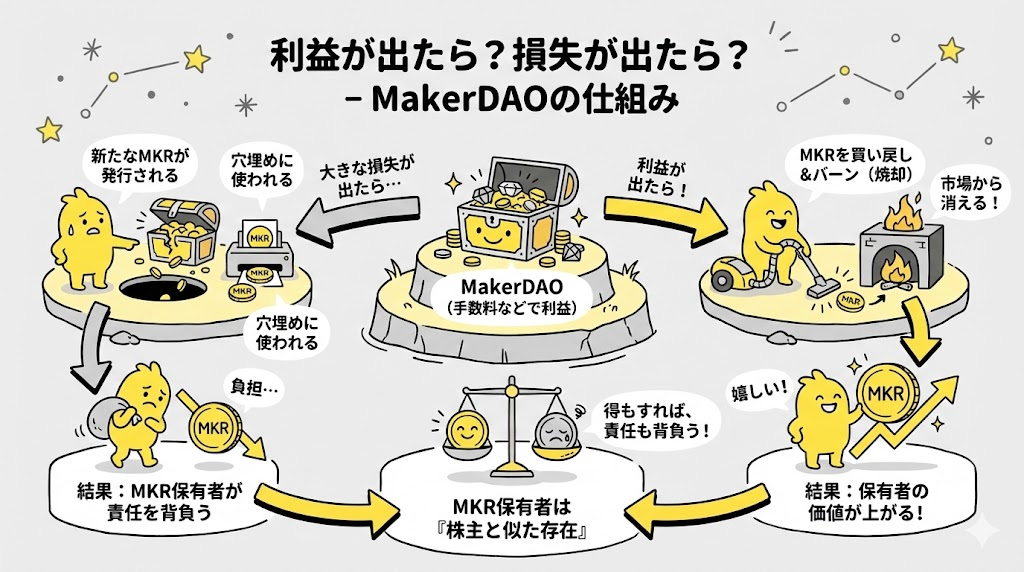

利益が出たら?損失が出たら?

MakerDAOは手数料などで利益を上げています。 その利益は、MKRの買い戻し&バーン(焼却)に使われ、結果として保有者の価値が上がります。

逆に、システムが大きな損失を出したときは、新たなMKRが発行されて穴埋めされます。

つまり、MKR保有者は「得もすれば、責任も背負う」──株主と似たような存在なのです。

参加=リスクとリターンを共有すること

MakerDAOはただのアプリではなく、生きた経済システムです。 そこに関わるということは、単なる“使う側”ではなく“支える側”に立つということ。

それを可能にしているのが、MKRなのです。

Endgame計画とは何か?MakerDAOの未来構想を解説

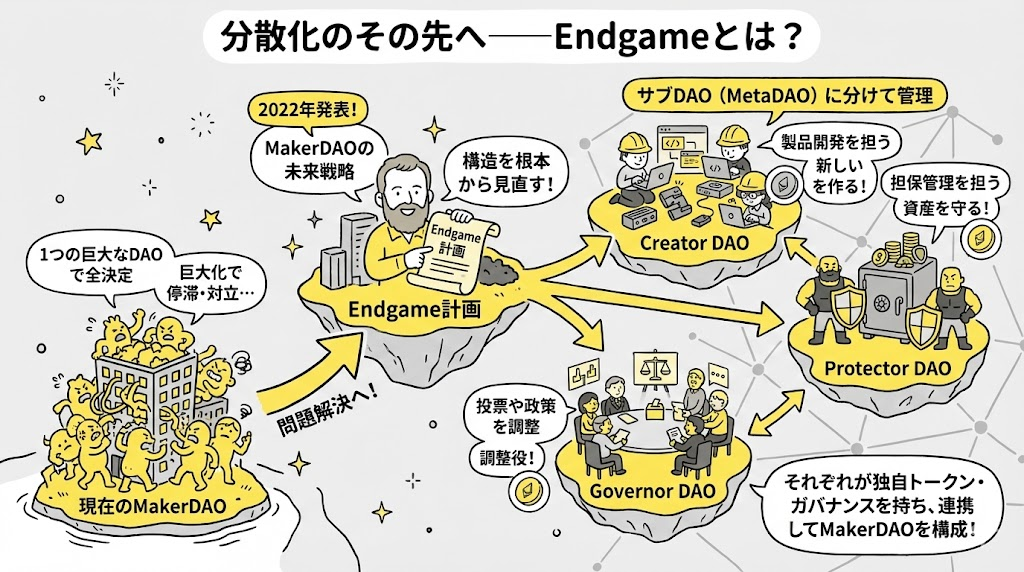

分散化のその先へ──Endgameとは?

2022年、創業者Rune Christensenが発表したのが「Endgame計画」。 これは単なるアップグレードではなく、MakerDAO全体の構造を見直す未来戦略です。

サブDAO(MetaDAO)に分けて管理する

現在、MakerDAOはすべての意思決定を1つの大きなDAOで行っています。 しかし、これが巨大化による停滞や対立を生んでいるのも事実。

そこで登場するのが、複数のMetaDAO(サブDAO)です。

- 製品開発を担うCreator DAO

- 担保管理を担うProtector DAO

- 投票や政策を調整するGovernor DAO

それぞれが独自のトークンやガバナンスを持ち、MakerDAO全体が分散的に自律進化できる構想です。

組織も進化する。「小さく、しなやかに」

この構想の根底にあるのは、「大きすぎるDAOは動けない」という反省。 それを乗り越えるために、MakerDAOはDAOの中にDAOを作るという進化の道を選びました。

Daiのドルペッグ、あえて手放す?3つの未来シナリオ

安定を維持するために、安定を捨てる?

Endgame計画の中で最も注目されたのが、Daiのドルペッグ解除です。 「1Dai = 1ドル」という安定の象徴を、あえて手放す──なぜそんな議論が出てくるのでしょうか。

ピジョン・イーグル・フェニックス

Runeはこの戦略を3段階に分けました:

- ピジョン:現状維持。RWAを活用しつつ、収益を最大化

- イーグル:RWAを25%以下に制限し、ペッグ解除の準備

- フェニックス:完全分散型へ。ドルとのつながりを断ち、暗号担保だけで生き残る

これは、金融封鎖・制裁・規制の圧力が高まったとき、生き延びるための選択肢でもあります。

本当に強い通貨とは、安定している時に使えるだけでなく、有事にも使えるもの。 MakerDAOは、それを本気で設計しているのです。

RWA(現実資産)の活用とリスク──“分散型銀行”の収益構造

分散型でも、ちゃんと稼げる

MakerDAOは2023年、年間2.5億ドル以上の収益を達成すると見込まれました。 その大きな柱となっているのが、「現実資産(RWA)」です。

どうやって稼いでいるのか?

- USDCをCoinbaseで年利1.5%で運用

- 5億ドルを米国債に分散

- Spark Protocolでの貸出金利

これらを通じて、MakerDAOは「実在する収益」を得ています。 もはや単なるブロックチェーンアプリではなく、分散型の銀行として動いているのです。

ただし、リスクもある

RWAは、政府の監視・差し押さえのリスクをはらみます。 中央化の入り口でもあり、DeFiの理念とは逆方向とも言える。

だからこそ、MakerDAOはこれを一時的なステップとして使いつつ、最終的には分散担保に戻す計画を立てているのです。

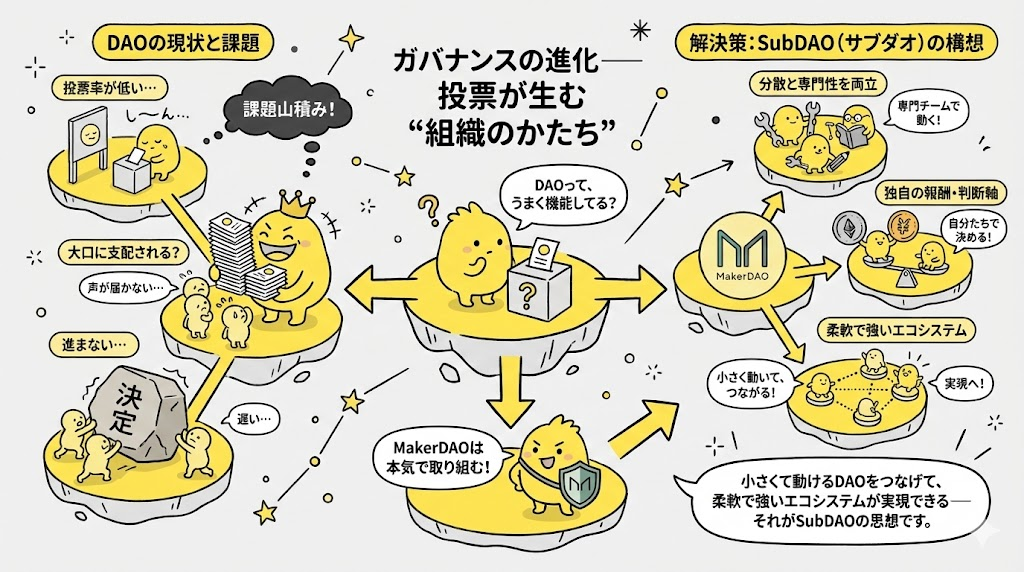

ガバナンスの進化──投票が生む“組織のかたち”とは

DAOって、うまく機能しているのか?

ガバナンスは、DeFiの心臓部です。 でも実際には「投票率が低い」「大口に支配される」「進まない」といった問題も多い。

MakerDAOは、そんな課題に最も早く本気で取り組んでいるDAOです。

SubDAOで分散と専門性を両立

Endgameでは、DAOを小さなチームに分け、それぞれに独自の報酬・判断軸を持たせる構想が進んでいます。

小さくて動けるDAOをつなげることで、柔軟で強いエコシステムが実現できる──それがSubDAOの思想です。

MakerDAOがもたらすもの──投資家にも、私たちの日常にも

MakerDAOって、結局誰のためのもの?

ここまで見てきたMakerDAOの仕組みや構想。 技術はすごい。構想も緻密。でもそれは、誰にとっての“価値”なのでしょうか。

第8回では、投資家と一般ユーザーという2つの視点から、MakerDAOがなぜ「今、注目すべき存在」なのかを解き明かします。

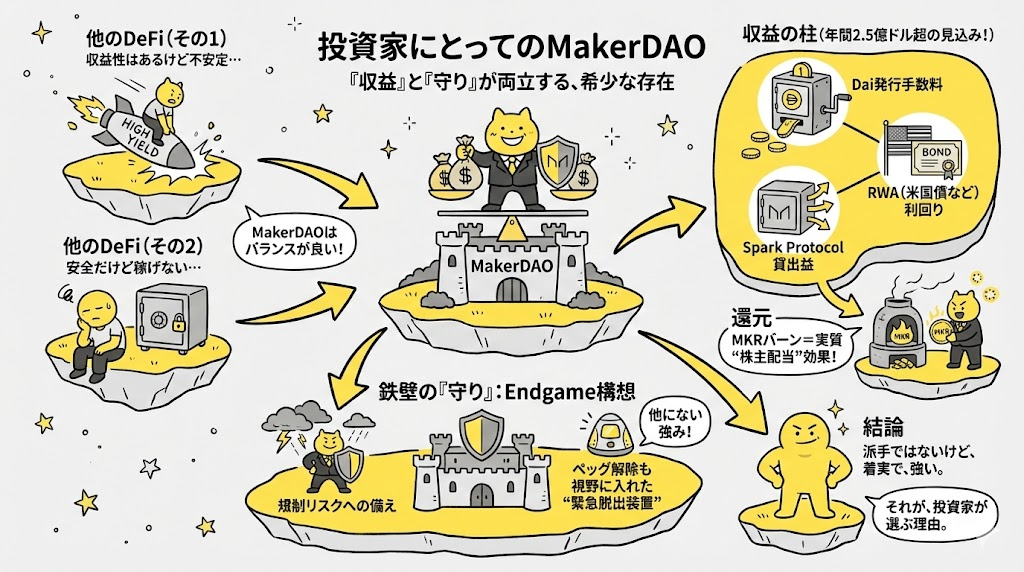

投資家にとってのMakerDAO

──「収益」と「守り」が両立する、希少な存在

DeFiプロジェクトの多くは、どちらかに偏っています。 「収益性はあるけど不安定」か、「安全だけど稼げない」か。

その中でMakerDAOは、収益を出しながら、防御力も高いという極めてバランスの取れたプロトコルです。

- Dai発行による手数料収入

- 米国債などRWAからの利回り

- Spark Protocolによる貸出益

これらによって、年間2.5億ドルを超える収益が見込まれています。 しかもそれはMKRバーンという形でトークン保有者に還元され、実質的に“株主配当”と同じ効果を生んでいます。

そしてEndgame構想。 規制リスクに備え、ペッグ解除すら視野に入れた“緊急脱出装置”を持つDeFiは、他にありません。

派手ではないけど、着実で、強い。 それが、投資家がMakerDAOに惹かれる理由です。

一般ユーザーにとってのMakerDAO

──「持てること」と「増やせること」が誰にでも開かれている

一方で、MakerDAOが持つもう一つの顔は、「誰にでも使える安定通貨」という点です。

たとえばこんな人がいるとします。

- インフレが止まらない国に住んでいて、現地通貨の価値が毎月下がる

- 銀行口座を持てず、資産を預ける場所がない

- 政府の管理下にある通貨を信用できない

そんな人でも、ウォレットとスマホさえあればDaiを持つことができます。 審査も国籍も関係なし。担保を入れれば誰でも使える。

しかも、Daiを預ければ利息がつく(Dai Savings Rate)。 つまり、資産を持つ自由と、増やす自由の両方が手に入るわけです。

金融の“参加者”になれるという体験

これまでの金融システムでは、私たちはいつも「決められる側」でした。 政策金利が下がるとニュースで知っても、それを変える手段はなかった。

でもMakerDAOでは違います。 MKRを持っていれば、自分の投票で「利率」や「担保」の方針を決められる。

金融に“参加できる”という感覚。 これこそ、DeFiがもたらす最も大きな変化なのかもしれません。

まとめ:「未来のお金」は、もう始まっている

MakerDAOは、投資家にとっては「分散型中央銀行の株主権利」。 一般ユーザーにとっては「誰にも止められないデジタル財布」。

そして世界全体にとっては、中央から離れた経済のモデルケースであり、 いざというときにも残る、“逃げ道”のような存在かもしれません。

仮想通貨がまだ投機的なイメージだった頃から、 MakerDAOはずっと「使えるもの」を作り続けてきました。

その静かで地道な進化は、きっとこれからも続きます。

金融は、選べる時代になった。 あとは私たちが、どちらを選ぶか──それだけです。